*投資信託協会投信総合検索ライブラリーにおける国内公募投資信託について、イーストスプリング・インベストメンツ調べ。2024年11月末時点。

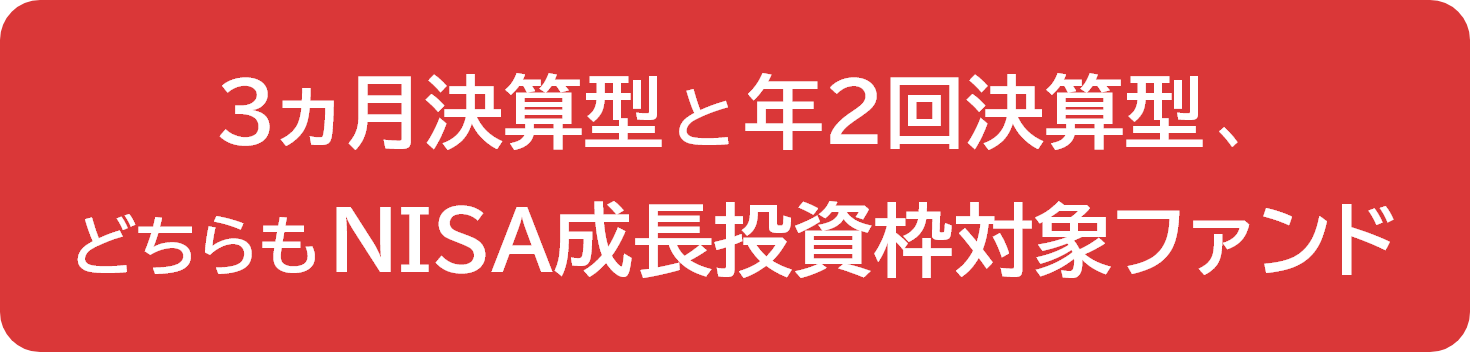

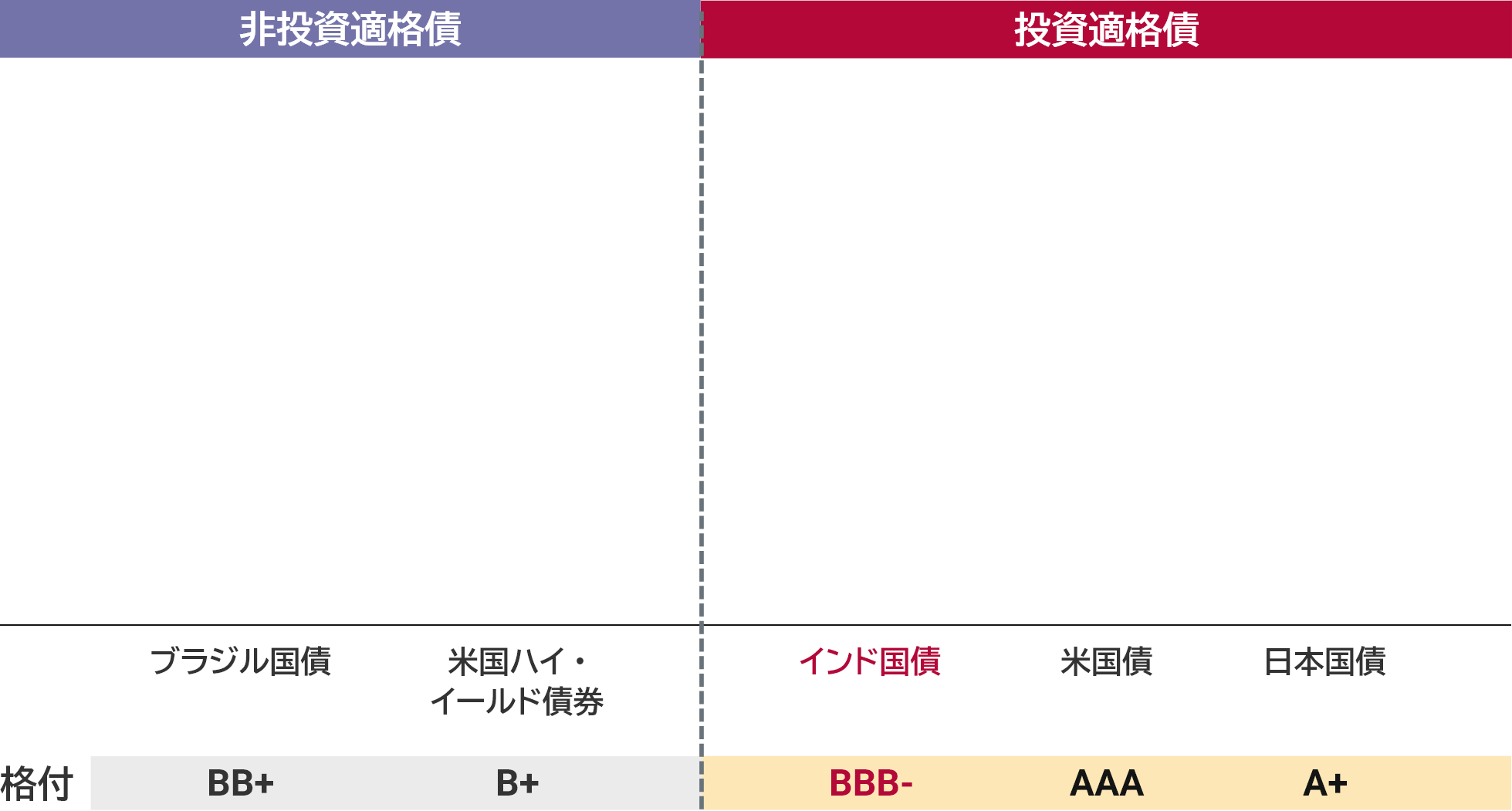

インド国債は投資適格債でありながら、

相対的に高い利回りが期待できます。

出所:Bloomberg L.P.のデータに基づきイーストスプリング・インベストメンツ作成。

※米国ハイ・イールド債券:ICE BofA US High Yield Indexの最低利回り、コンポジット格付を使用。各国国債:各国の10年国債の最終利回り、各国の格付はS&P(自国通貨建て長期債格付)、ムーディーズ(自国通貨建て長期債格付)のうち、より高い方の格付を使用。格付記号はS&Pの表記方法で表示。

インド国債の利回りは、米国ハイ・イールド債券やブラジルなどの他の新興国国債に比べて、安定して推移しています。

出所:Bloomberg L.P.のデータに基づきイーストスプリング・インベストメンツ作成。

※各国10年国債利回りは現地通貨建て、最終利回りを使用。米国ハイ・イールド債券:ICE BofA US High Yield Indexの最低利回りを使用。

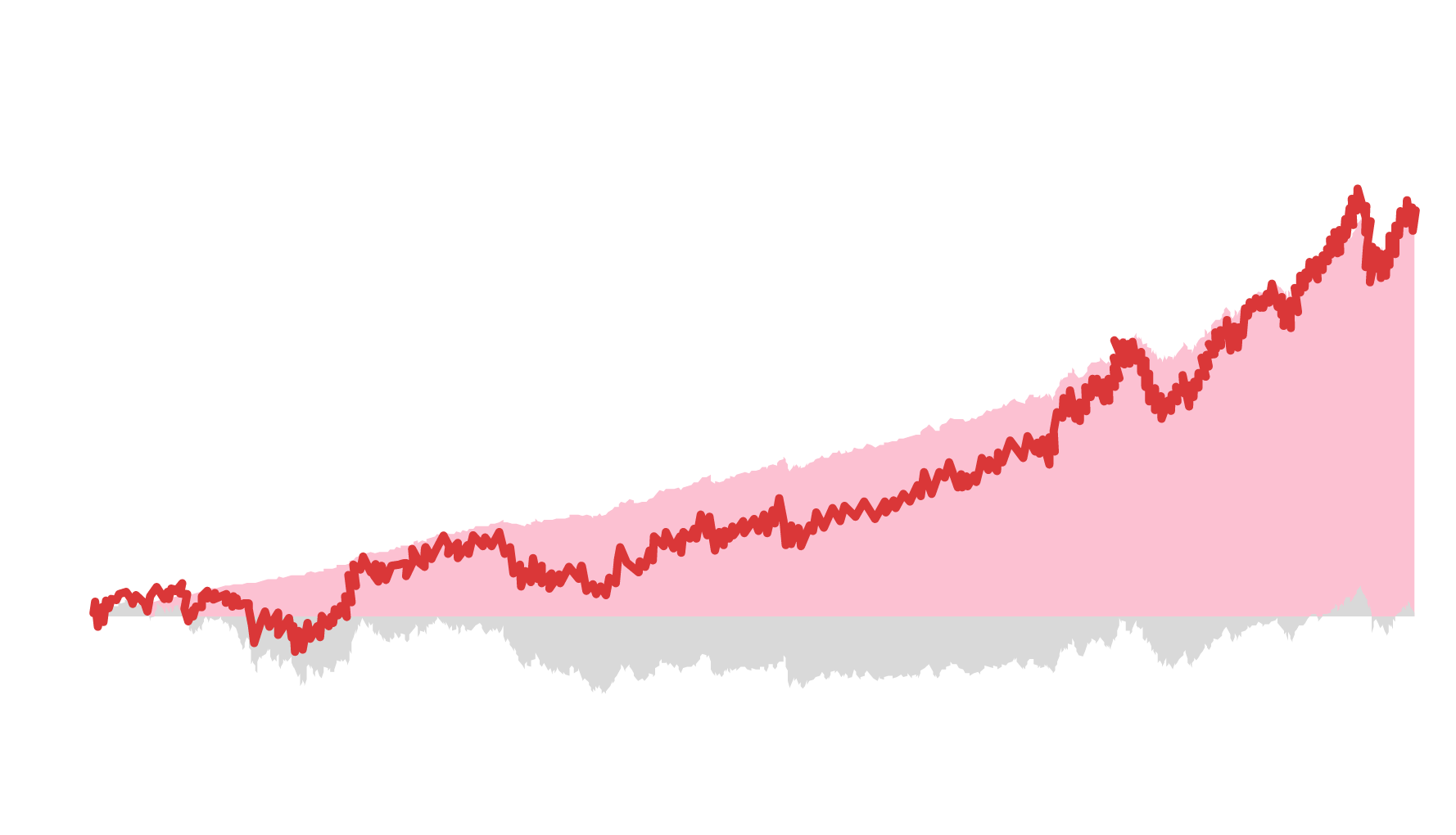

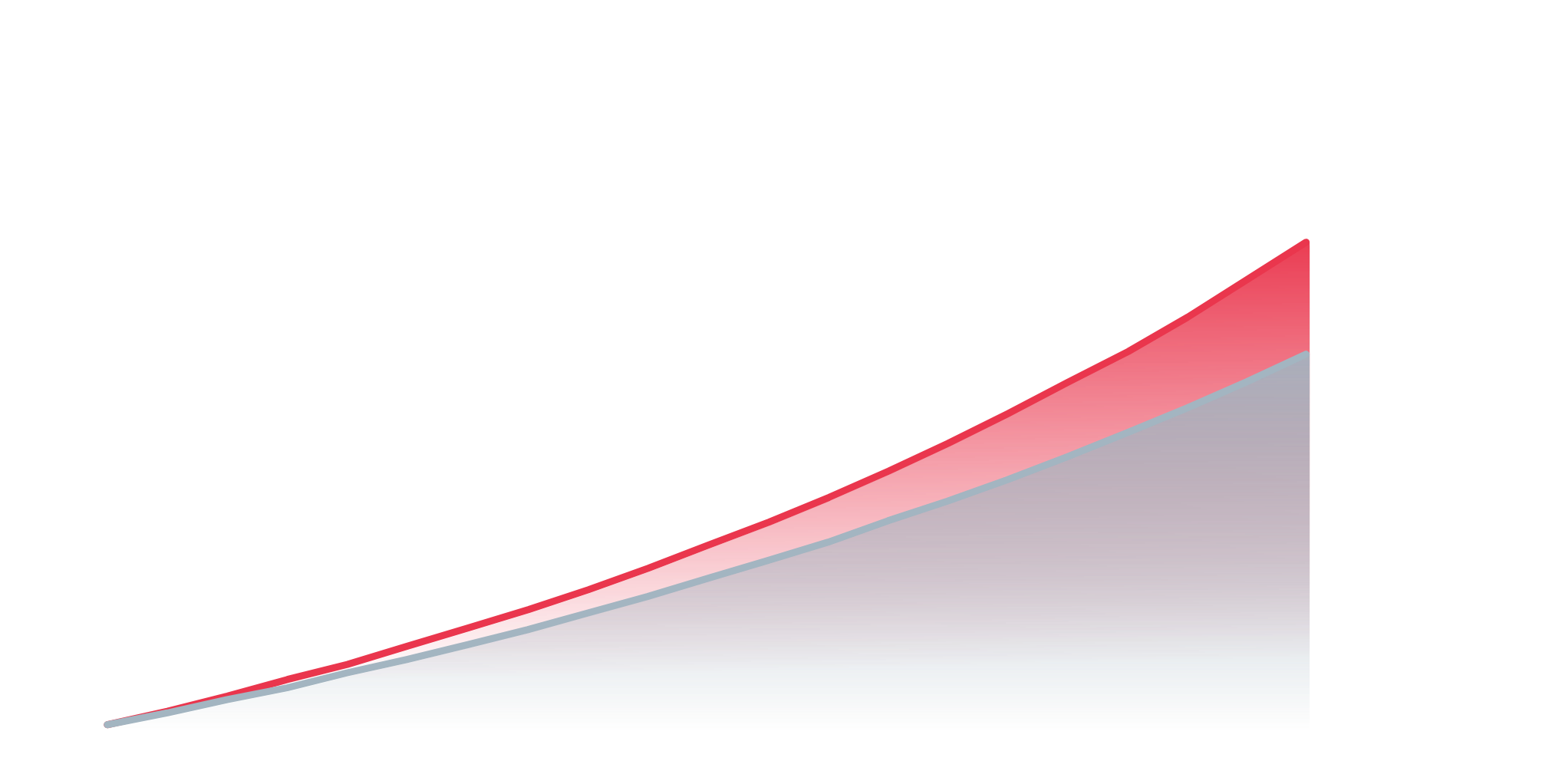

相対的に高い金利収入(インカム)を積み上げることで、

中長期的には高いリターンが期待できます。

出所:Bloomberg L.P.のデータに基づきイーストスプリング・インベストメンツ作成。

*「インカムゲインなど」は、トータルリターンからプライスリターンを差し引いて算出。

債券に中長期投資することで、複利効果が期待できます。

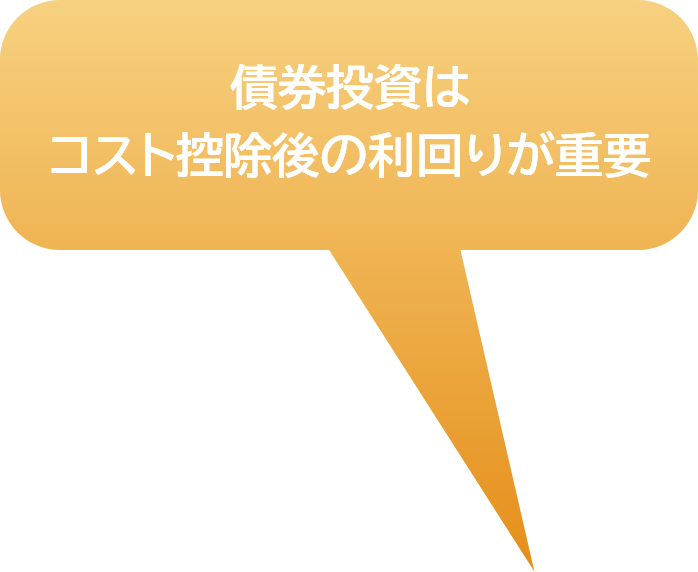

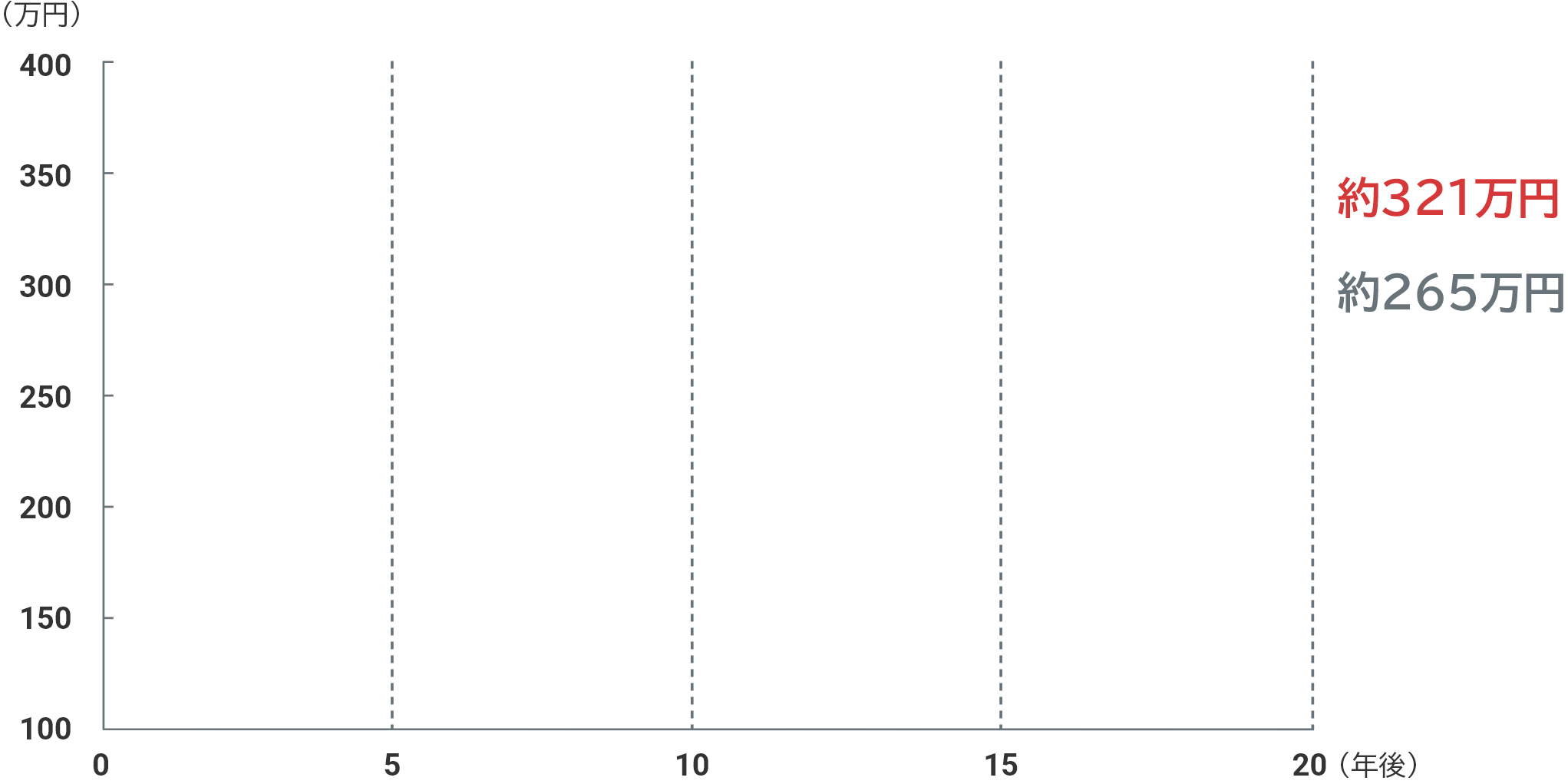

ただし、コストの差が中長期投資においては

大きなリターンの差になります。

低コスト*&相対的に高い利回りで中長期投資の強い味方に。

*同種ファンドの実質的な運用管理費用(信託報酬)の比較による。投資信託協会投信総合検索ライブラリーにおいて、国内公募投資信託、投資対象(地域/資産):アジア/債券のファンドのうち、インデックス型を除くインドの債券を主要投資対象とするものを抽出。2024年11月末時点。

※上記は、運用コストの差が長期的なパフォーマンスへ与える影響をイメージしていただくための図です。すべてのケースにあてはまるものではなく、また実際の数値に基づくものではありません。将来の運用成果等を示唆・保証するものではありません。

※上記は、100万円を7%の利回りでそれぞれの信託報酬(税引き前)で複利運用(1年複利計算)した場合のシミュレーションで、税金等は考慮しておりません。

※債券投資においては、金利変動等による価格変動リスク等があるため、上記と同じ様な値動きにならない場合もあります。

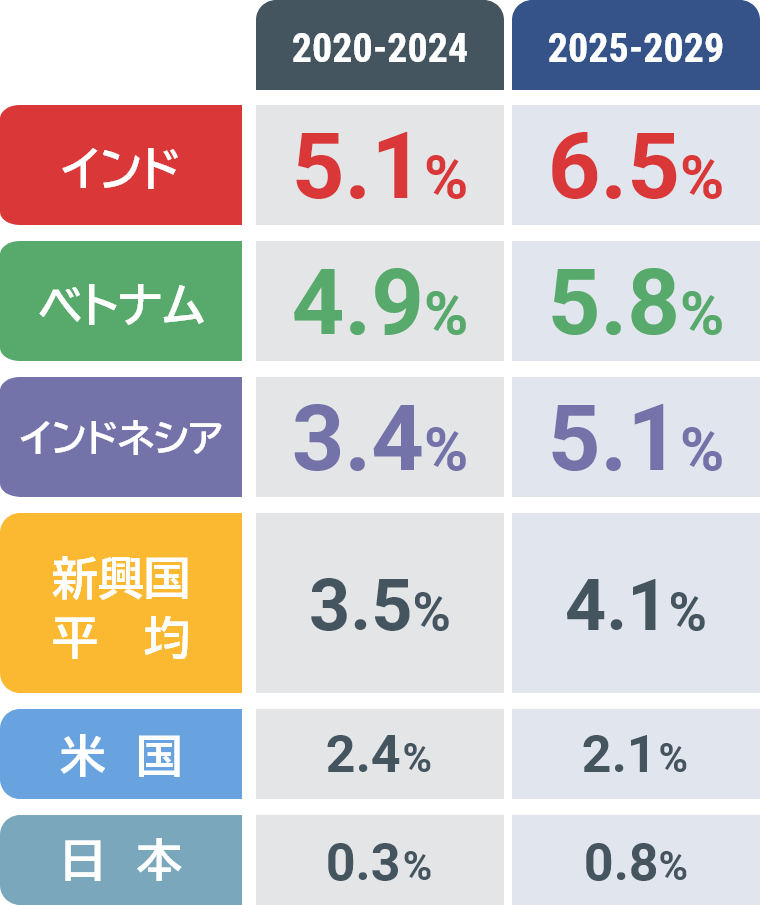

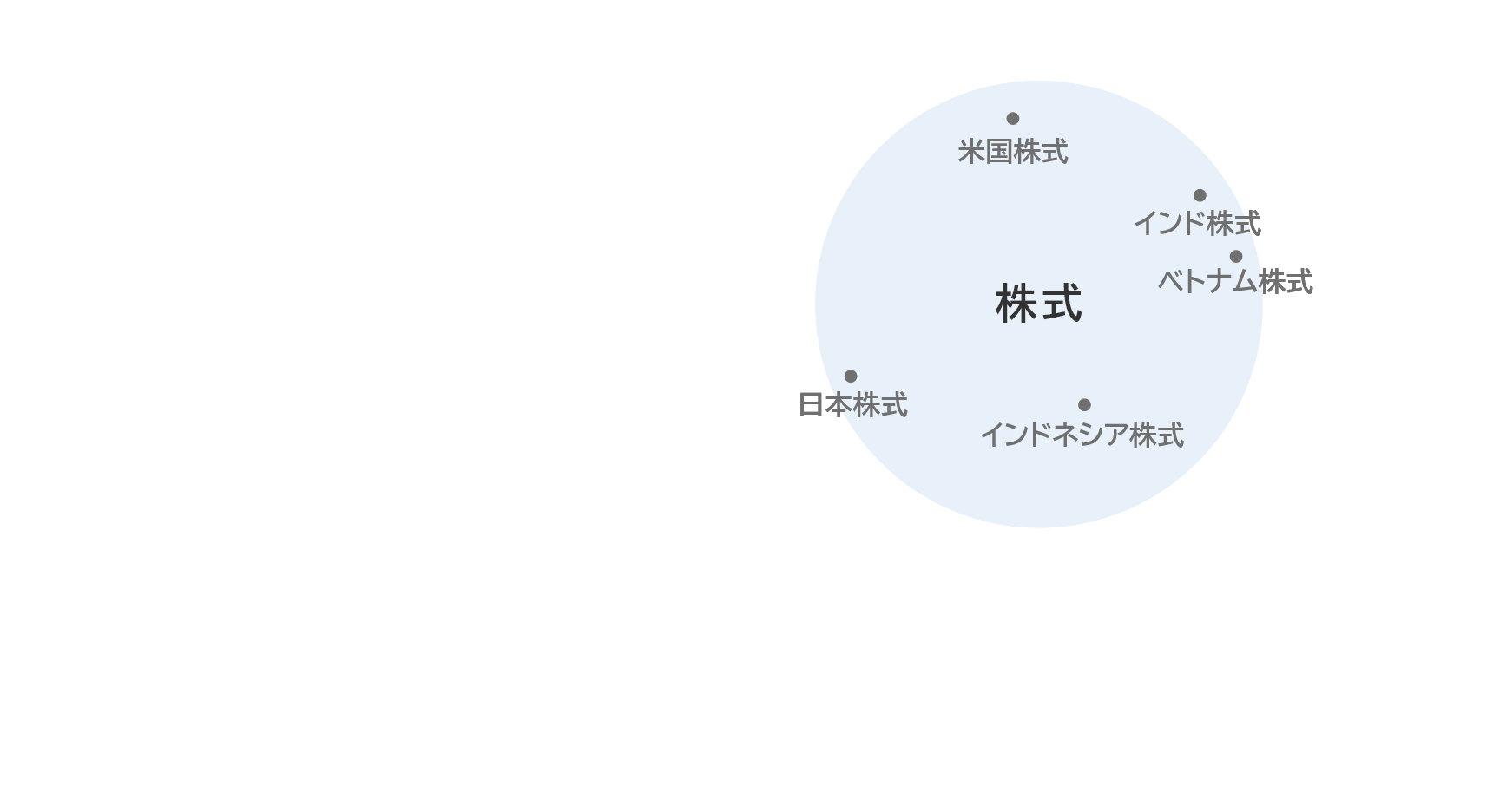

相対的に高い成長が期待できる国の株式に投資するファンドをラインナップ!

インド、ベトナム、インドネシアは、今後も主要国を大きく上回る

成長が期待されています。

出所:IMF世界経済見通しデータベース(2024年10月)のデータに基づきイーストスプリング・インベストメンツ作成。2024年以降はIMFによる予測値。

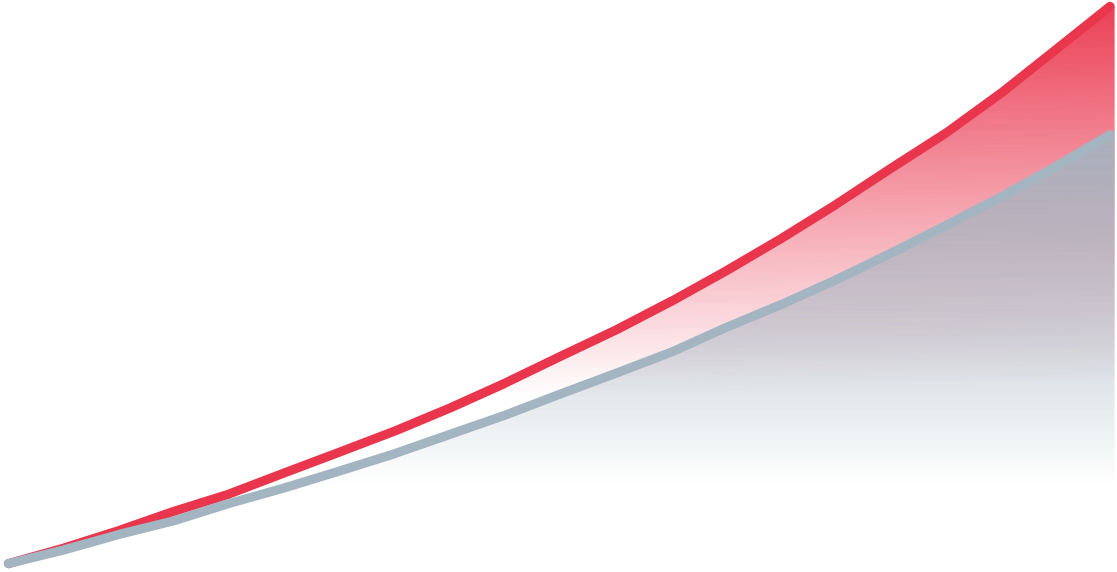

インド、ベトナム、インドネシアの株式のリターンは

長期で主要国を大きく上回っています。

出所:Bloomberg L.P.のデータに基づきイーストスプリング・インベストメンツ作成。

※インドネシア:ジャカルタ総合指数、インド:SENSEX指数、ベトナム:VN指数、米国:S&P500種指数、日本:TOPIX(東証株価指数)。全てプライス・リターン、現地通貨ベース。

![]() 運用期間が長期になるほど、コストの違いによるリターンの差は大きくなります。

運用期間が長期になるほど、コストの違いによるリターンの差は大きくなります。

中長期投資において、業界最低水準の低コスト*は重要なポイントとなります。

*同種ファンドの実質的な運用管理費用(信託報酬等)の比較による。投資信託協会投信総合検索ライブラリーにおいて、国内公募投資信託、投資対象(地域/資産):アジア/株式のファンドのうち、インデックス型および特殊型を除くインド株式、ベトナム株式、インドネシア株式を主要投資対象とするものを抽出。2024年11月末時点。

※運用利回りは信託報酬控除前の運用利回りを指します。

※上記は信託報酬やリターンの大小が長期的にパフォーマンスへ与える影響をイメージしていただくための図です。すべてのケースにあてはまるものではなく、また実際の数値に基づくものではありません。将来の運用成果等を示唆・保証するものではありません。

とは…

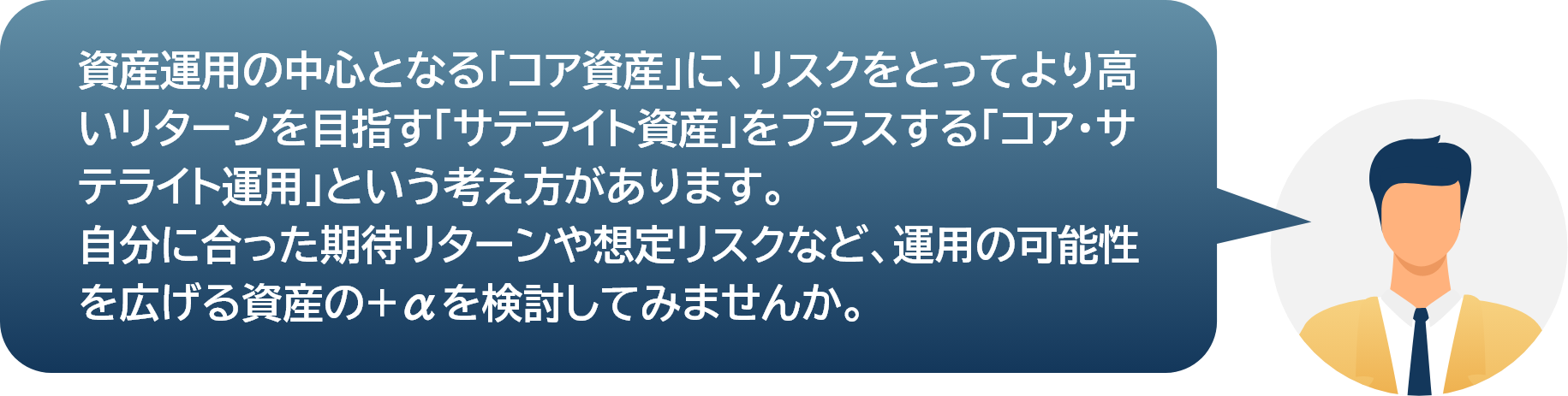

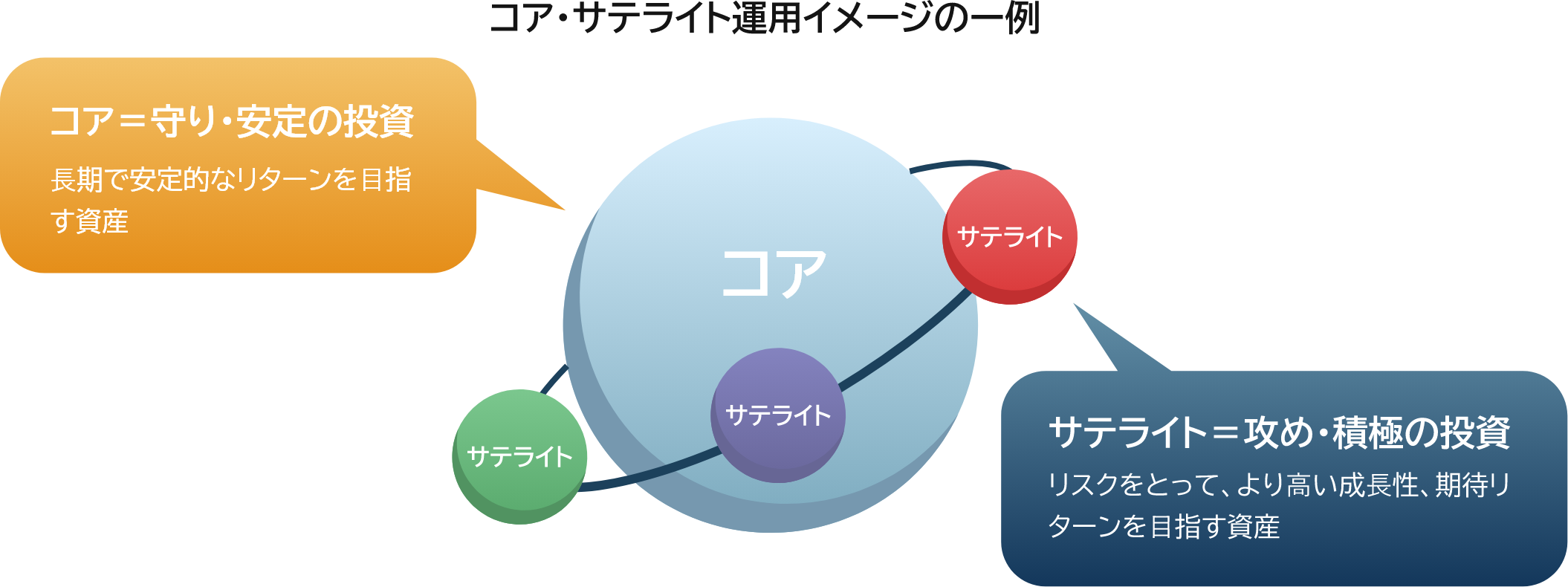

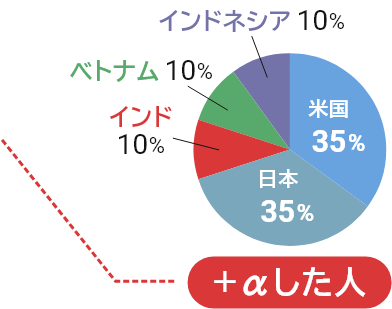

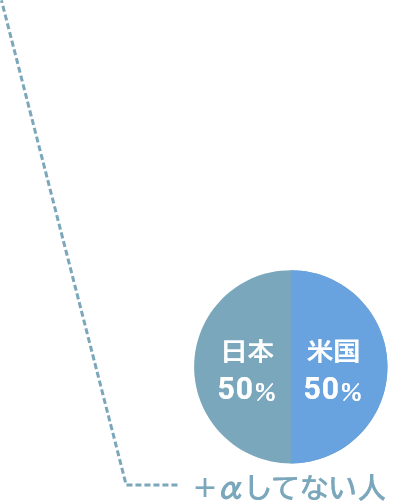

とは…コストはかけたくない。でももっと自分に合ったポートフォリオも検討したい。

そんな声にお応えした、アクティブファンドならではの商品を低コストで

ご紹介する、コストにこだわったアクティブファンドシリーズ。

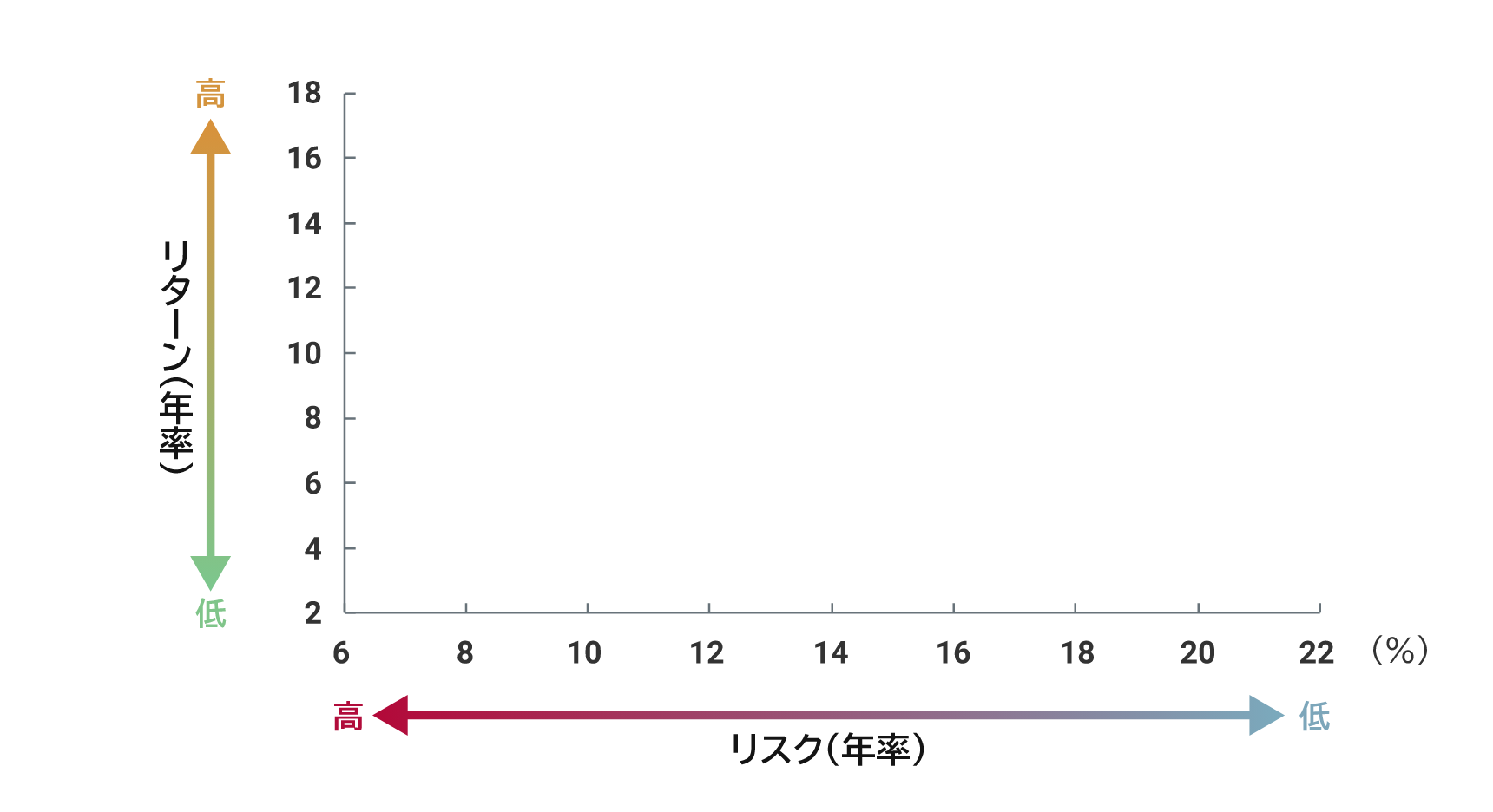

※上記はイメージ図であり、すべてのケースに当てはまるものではなく、また実際の数値に基づくものではありません。

出所:Bloomberg L.P.のデータに基づきイーストスプリング・インベストメンツ作成。

*各国指数の月次リターンを基に算出、複数の株式市場に投資するポートフォリオについては、それぞれの国の株式に記載の割合で月次リバランスをする前提で試算。

※米国:S&P500種指数、日本:TOPIX(東証株価指数)、インド:SENSEX指数、ベトナム:VN指数、インドネシア:ジャカルタ総合指数。全てネット・トータル・リターン、配当込み。円換算ベース。

※あらゆるコストは控除しておらず、また指数に直接投資することはできません。各指数は、+αシリーズのベンチマークでも参考指数でもありません。上記は、一定の前提のもとで計算したシミュレーションであり、実際のパフォーマンスとは異なります。各指数の比率は一例として試算したものであり、推奨する比率ではありません。

出所:Bloomberg L.P.のデータに基づきイーストスプリング・インベストメンツ作成。

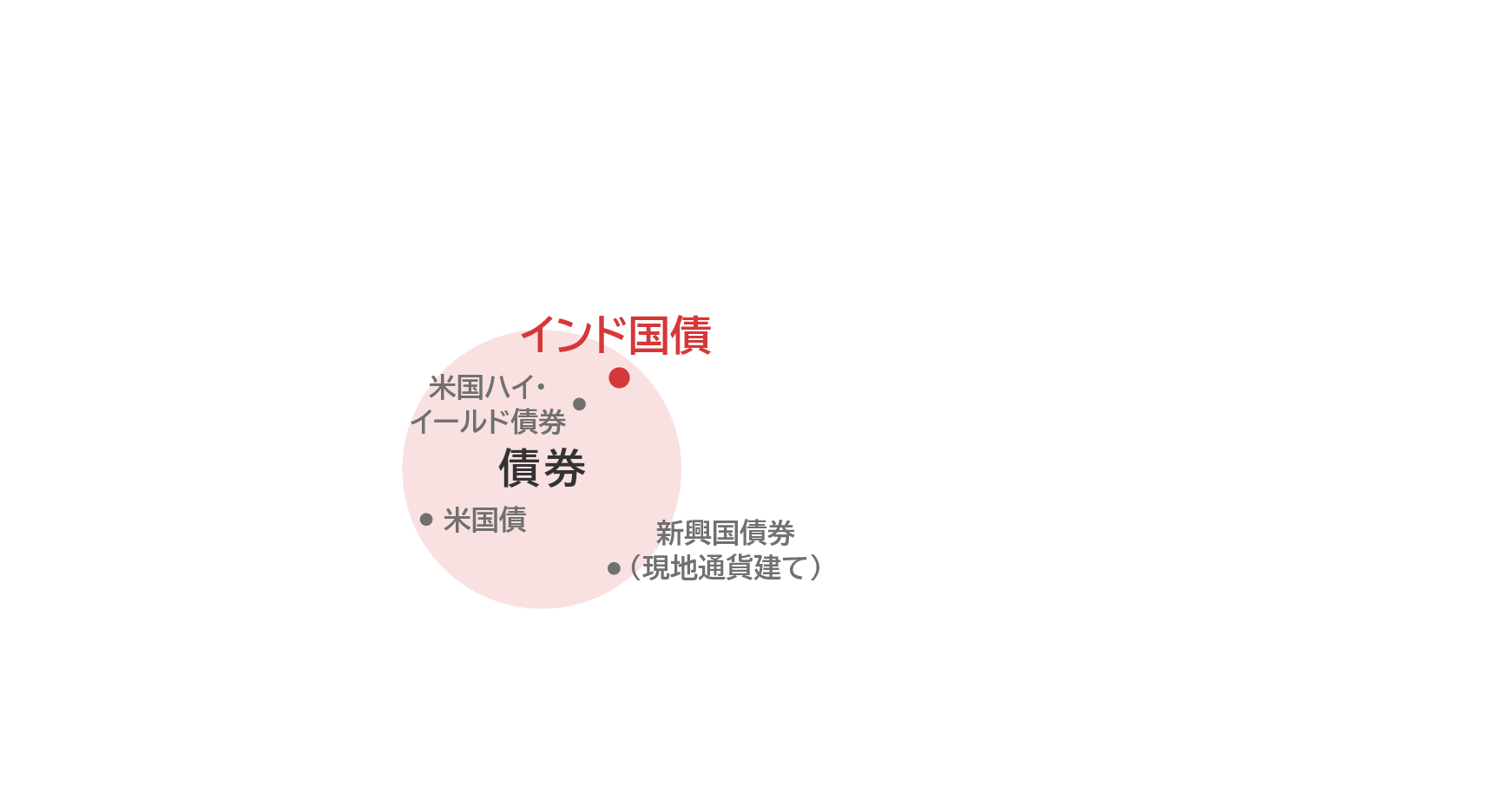

※インド国債:J.P. Morgan Government Bond Index-Emerging Markets India unhedged、米国債:J.P. Morgan Government Bond Index-US unhedged、米国ハイ・イールド債券:ICE BofA US High Yield Index、新興国債券(現地通貨建て):J.P. Morgan GBI‐EM Global Diversified Index、インド株式:SENSEX指数、ベトナム株式:VN指数、インドネシア株式:ジャカルタ総合指数、米国株式:S&P500種指数、日本株式:TOPIX(東証株価指数)を使用。全てネット・トータル・リターン、配当込み。円換算ベース。

積立投資シミュレーション

積立投資シミュレーション過去にさかのぼって+αシリーズを積立投資していたら、いくらになっていたかシミュレーションしてみましょう。

※上記+αインド(シミュレーション)は、+αインドの投資先ファンドである「イーストスプリング・インベストメンツ・インディア・コンシュマー・エクイティ・オープン・リミテッド」と「イーストスプリング・インベストメンツ・インディア・インフラストラクチャー・エクイティ・オープン・リミテッド」(両ファンド共米ドルベース)を50%:50%で月次リバランスした実績(円換算ベース)から+αインドの運用管理費用(信託報酬、年率0.3905%)を控除したシミュレーションです。

※+αベトナム(シミュレーション)は、+αベトナムの投資先ファンドである「イーストスプリング・インベストメンツ - ベトナム・エクイティ・ファンド クラスJ」(米ドルベース)の実績(円換算ベース)から+αベトナムの運用管理費用(信託報酬、年率0.539%)を控除したシミュレーションです。

※+αインドネシア(シミュレーション)は、+αインドネシアの投資先ファンドである「イーストスプリング・インベストメンツ – インドネシア・エクイティ・ファンド クラスJ」(米ドルベース)の実績(円換算ベース)から+αインドネシアの運用管理費用(信託報酬、年率0.517%)を控除したシミュレーションです。

※+αインド国債(シミュレーション)は、インド10年国債利回り(現地通貨ベース): J.P. Morgan Government Bond Index-Emerging Markets India unhedgedの実績(円換算ベース)から+αインド国債の運用管理費用(信託報酬、年率0.847%)を控除したシミュレーションです。 J.P. Morgan Government Bond Index-Emerging Markets India unhedgedは+αインド国債のベンチマークでも参考指数でもありません。

※期間は、投資先ファンドの運用開始以降のデータを使用。

※積立については、毎月末に一定額を追加購入したと仮定し(購入時の手数料、税金等は控除していません。)、買付時は買付時点の為替、評価時は2024年11月末時点の為替(どちらもBloomberg L.P.のデータを使用。)で換算。

※投資先ファンドである外国籍投資信託や指数に直接投資することはできません。

※当シミュレーションは、シミュレーションに基づく参考表示による情報提供を目的としているものであり、投資勧誘を目的とするものではありません。上記は、一定の前提のもとで計算したシミュレーションであり、実際のパフォーマンスとは異なります。数値は過去の実績及び架空の前提条件をもとに計算したものであり、将来の運用成果を保証するものではありません。

※この機能の正確性、完全性を保証するものではありません。当シミュレーションは事前の通知なしに内容を変更することがあります。

※投資のご判断につきましては、ご自身でなさいますようお願いいたします。

<当ページに関してご留意いただきたい事項>

当ページは、イーストスプリング ・インベストメンツ株式会社が、投資信託および投資一般に関する情報等の提供を目的として作成した資料であり、投資勧誘を目的としたものではありません。また、金融商品取引法に基づく開示資料ではありません。

最終的な投資判断は、お客様ご自身でなさるようお願いいたします。

当ページは信頼できると判断された情報等をもとに作成していますが、必ずしもその正確性、完全性を保証するものではありません。

当ページの内容は作成日時点のものであり、当社の見解および予想に基づく将来の見通しが含まれることがありますが、将来予告なく変更されることがあります。また、将来の市場環境の変動等を保証するものではありません。

当ページで使用しているグラフ、パフォーマンス等は参考データをご提供する目的で作成したものです。数値等の内容は過去の実績や将来の予測を示したものであり、将来の運用成果を保証するものではありません。

当ページでは、個別企業に言及することがありますが、当該企業の株式について組入の保証や売買の推奨をするものではありません。

当社による事前の書面による同意無く、当ページの全部またはその一部を複製・転用並びに配布することはご遠慮ください。

※TOPIX(東証株価指数)の指数値及びTOPIX(東証株価指数)に係る標章又は商標は、株式会社JPX総研又は株式会社JPX総研の関連会社の知的財産です。

※ICEの指数データは、ICE Data Indices, LLC、その関係会社(以下「ICE Data」)及び/またはその第三者サプライヤーの財産です。ICE Data及びその第三者サプライヤーは、その使用に関して一切の責任を負いません。

※J.P. Morgan GBI-EM Global Diversified Index、J.P. Morgan Government Bond Index-Emerging Markets India unhedged、J.P. Morgan Government Bond Index-US unhedgedはJ.P. Morgan Securities LLCが算出、公表しているインデックスであり、著作権、知的財産権はJ.P. Morgan Securities LLCに帰属します。